「导语」

通过招标降低可再生能源成本,已俨然成为一种国际潮流。招标体系对于降低可再生能源发展成本的作用,已经显示在越来越多的地区。我国未来是否全面推行招标体制,需要进一步探讨。

“风电光伏的发电成本已经与传统电源在同一区间;在有些地区可再生能源已经成为最便宜的选择。”——现在,这已是一句大体准确的表述,不同地区仍然存在诸多的成本动态与价格如何形成方面的细节。

回到我国,国际能源署(IEA)2017年11月发布若干统计与报告称,全球新增可再生能源发电容量超过40%来自中国;未来5年,中国仍将是全球可再生能源增长无可争辩的领导者。

从成本视角,国际可再生能源署(IRENA)等机构对跨国成本比较的研究表明,我国的风机制造成本处于世界最低水平之一(另外一个是印度);而光伏组件则是世界低成本制造的中心,在全球市场占据超过80%以上的份额,将其他地区的光伏厂商打得落花流水,以至于会频繁遭到欧盟与美国的反倾销调查。

但是,与低设备制造成本形成鲜明对比的是,我国的最终可再生能源度电成本或者单位投资成本,在全世界已经显得并不算低了,特别是在欧洲、南美、中东等地超低招标价格频出的背景下。由于可再生能源支持体系不同,这种比较是否具有可比性需要打个问号,并且具体到每个项目都具有特定的条件,形成一个比较一致的看法往往是困难的。

本文也并不期望实现这一目标,而是主要以描述性的方式,通过德国与墨西哥招标案例来理解国际2017年风电与光伏项目的成本动态。在此基础上,初步讨论广泛采用的可再生招标体制在我国的适用性问题。

国际可再生能源署2017年3月的统计显示,截至2016年年中,至少有67个国家采用了可再生能源合同拍卖,而2005年则不到10个。光伏项目平均合约价格下跌至每千度50美元,风力发电则为40美元/千度,而2001年分别为250美元/千度及80美元/千度。通过招标降低可再生能源的发展成本,俨然成为一种国际潮流。

2017年,墨西哥、德国等地招标创造的低价非常具有震撼力。11月份,德国公布了本年度第三轮陆上风电招标结果。平均中标价格3.8欧分/千瓦时。而2017年8月份的最终价格还是4.28欧分/千瓦时,3个月时间下降了10%,而相比5月份的招标价格(5.7欧分/千瓦时),短短半年时间,更是下降了30%以上。而2005年,这一固定优惠价格水平还在8欧分/千瓦时以上。

2004年,安装屋顶太阳能系统的德国家庭可获得每千瓦时57欧分的固定保证价格,而到现在已经在5-10欧分。在墨西哥,2017年大规模的能源拍卖则以每千瓦时不到2美分的价格获得。即使比较类似规模的项目,以此计量,十年来太阳能成本已经下降了90%。有人甚至开始大胆预计,五年内,在资源丰富的地点,太阳能能源每千瓦时价格或为1美分。

这种情况的出现,使得人们对于2016年在智利、秘鲁、阿联酋、摩洛哥等地出现的招标低价不再吃惊。人们开始习惯所有电源类型都处于同一区间的现实,而不是之前存在迥异甚至是数量级的差别。

招标的价格能够反映长期项目成本吗?一个基本的答案是:如果招标招的是风电可以潜在获得的全部收益,那么应该是。但是在很多案例中,这一前提往往并不成立。招标规则的细节往往决定了性质。

典型的是德国的招标体系设计,其招标的价格并不是风电的度电收益,而是一个需要风电光伏参与电力市场竞争,获得“补贴”的参考基准(所谓Strike Price)。这个基准越高,那么当市场价格低于这一基准时,项目可以获得这一水平的保障收益。其次,这一招标项目有4年半的时间去建设,并不意味着目前的状况。也就是说,现在中标的项目,在2021年后建成就可以。参与投标和已经中标的项目,无疑对未来的技术进步与成本下降有预期,并不对应于目前的风电成本。

一般而言,电力市场的风险可以分为两类,一种是系统性风险,也就是市场的价格随着供需等因素的波动;一种是非系统性的,比如特定项目相比其他项目的一些劣势,使得自身的发电表现较差。德国的这一招标定价规则,就规避了第一个系统性的风险。项目如果具有参与电力市场的可能性,往往有可能获得更大的收益,因为市场的平均批发电价水平仍旧是在部分时段高于这一水平的。这一价格体系规避了“向下波动”的风险。

据目前的了解,墨西哥的招标电价(长期购电合同)无疑规避了这两类风险,属于长期固定电价,可以理解为项目业主可以获得的无风险收益。这一不到2美分的价格,甚至还可能包括有绿证的价值。

为何招标价格下降得如此之快?即使招标的价格不反映长期成本,那么动态来看,这一招标价格短期内的大幅度下降仍旧是需要理解的。笔者的一个简单但是无用的答案是:还不十分确定。但是,我们仍旧可以就可能性做一个猜测性的分析。

德国2017年的三次招标,中标平均价格下降了30%。其可能的原因在于参与者的不同、参与者对于风险理解的变化,以及一些操作性因素。其中,大量参与并且最终主要中标的“社区能源实体”,具有与商业企业明显不同的决策特点与对未来的风险、预期的理解,可能是造成这种价格变化的重要原因。这方面,无疑需要一个更高分辨率的后续分析。

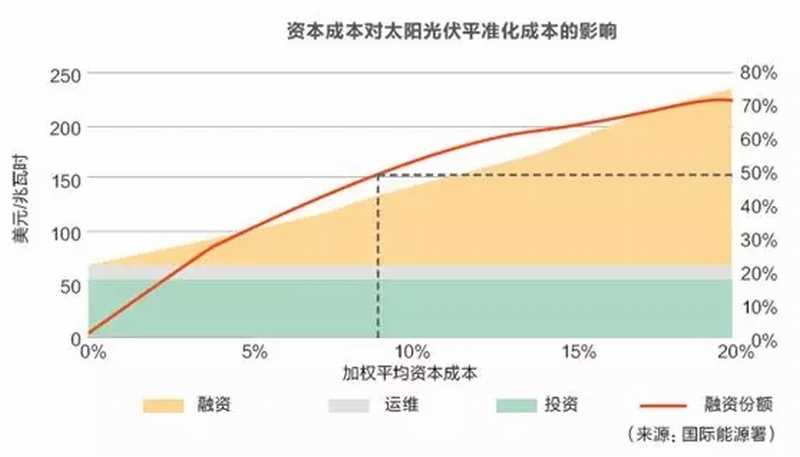

而具体到墨西哥的情况,优越的自然资源(资源量超过2000小时),大企业的介入,资本成本低是与之前所有低价项目共同的特点。其中,对于资本更加密集(没有燃料成本)的可再生能源,资本成本的高低,对项目的长期平均成本具有显著的影响。国际能源署的计算显示,对光伏发电,加权平均资本(自由资金收益率+贷款利息)成本从4.5%升至9%,其平均成本将提高50%。反之,如果能够获得几乎零成本的融资,那么其项目成本可以再下降一半。

资本成本偏高,恰恰也是我国的可再生能源成本仍旧无法释放降价潜力的主要原因。这在国内与土地成本、其他交易费用,通常称之为“非技术成本”。这部分成本如何降低,是一个涉及到绿色投融资,以及更广阔的金融部门的问题,其难度似乎一点不比能源领域的问题小。

在我国的风电光伏分地区标杆电价出台之前,我国曾经开展过若干特许权风电与光伏招标项目,为明晰当时的可再生能源成本提供了信息参考。但是,光伏招标前两轮被认为中标价格过低。比如2010年的光伏发电站特许权招标,最低的中标价由黄河上游水电项目开出,为0.73元/千瓦时;而280MW的13个项目中标价无一例外均低于1元/千瓦时,多数价格在0.82-0.91元/千瓦时区间。同时,这些招标项目,到2011年8月,仍旧有过半项目尚未开工。

这种情况下,国家发改委2011年7月颁布光伏发电固定电价政策,大体按照1元-1.5元/千瓦时的水平设定了标杆电价,而取消了招标制的角色。

过去几年,这一标杆电价水平有所降低,目前对于资源丰富地区已经下探到0.5元/千瓦时的区间。而从2016年开始,我国陆续开展了几轮 “光伏领跑者”招标,中标价格相比同期光伏标杆电价出现了比较明显的下降。2017年的三次招标中,第二次出现了0.5-0.6元左右的报价,第三次出现了0.3元的迹象。

未来,这一招标体系,辅以更加合理的中标规则设计,是否需要成为整个风电光伏产业的基本形态,顺应国际潮流还是逆潮流而动(逆潮流而动并不必然意味着错误),是一个值得探讨的公共政策问题,也为设备厂商、开发商所关注。

招标无疑是细节导向的,如何设计?这其中存在诸多的选择问题,包括:招标的价格是容量(kW)还是发电量(kWh)?招标的价格是Pay as bid还是统一出清,是基于市场电价的溢价还是固定电价本身?招标是否限制业主与项目的大小规模?是否技术中性还是对特定技术招标?统一招标的地理区域如何?

需要做出选择的问题还包括:如何体现用电价值信号?发电成本并不等于最终用电成本,资源好的地方,其用电需求不大增长不快的话,那么新增的电力供应意味着极低的“市场价值”,这是造成我国过去弃风限电的一个重要因素。

此外,招标确定的长期合同的期限的问题也需要选择。比如我国最初的特许权招标项目,设定的是30000小时执行优惠电价。如果这一规则得到认真执行,那么弃风造成的损失可以得到一定程度的减少。因为弃风可以通过更长年份的支持找回来。最后,违约责任如何设定?如果到期完不成或者拖延了相应的项目,那么处罚条款如何?

这些选择问题,都会在很大程度上影响投标者的风险偏好与预期收益,对其投标行为造成显著影响,从而实现不同政策偏好目的的招标结果。

所以,是否要推行招标制,从政策设计的角度,最大的问题是:我们的政策目标是什么,最看重什么?是需要抑制“过量”的装机,是取得更低的可再生能源发展成本,是保护制造业的发展,是放弃对中标项目100%建成的追求,还是其他?

目标决定招标的设计要素。它们之间,尽管可能并不完全冲突,但是对某个因素的特别强调,无疑需要体现在更加清晰明确的招标规则设计上,也往往会损失其他目标的实现程度。技术中性、纯的价格招标意味着最低成本,也最大程度减少了自由量裁与操作性风险。但是无疑,它对于技术创新目的不会有贡献,并且大大增加了招标项目无法完成的风险,从而对制造业的持续创新形成压力。

目前来看,我国的招标现在似乎跑到了另外一端。从招标规则看,“领跑者”项目评优要求参考多项因素,各基地通过竞争性比选的方式,考虑企业投资能力、业绩水平、技术先进性、技术方案、企业申报电价等因素进行优选,最终选出综合实力较优的投资企业。这种标准的模糊性,相比于纯价格为基础招标,无论是“Pay as bid”, 或者统一出清具有更大的不确定性与自由量裁成分,属于多标准招标,但是关键问题是:这些标准往往并不足够清晰,是一种对招标规则不必要的复杂化。招标规则的设计是很专业的内容,但是规则的复杂性绝对不应该等于规则的模糊性,去依赖于专家的主观判断。

波动性可再生能源,特别是风电与光伏用于发电目的,目前已经处在一个十字路口。其长期的发电成本已经日益与传统能源处于同一区间,甚至开始优于一些长期成本看涨的电源形式,比如核电与水电。

但是,普遍的认为是:与其发展密切相关的电力市场规则的必要变化、系统平衡的灵活性资源与充足性、新的能源技术与形态等,却仍旧处于初步的变化当中。未来对于可再生能源的关注,将不是可再生能源本身,而是与可再生能源相关的这些配套的市场、技术、体制与监管。而这些,也将决定可再生能源的最终未来,以及其在能源系统与气候减排中的作用与角色。

招标体系对于降低可再生能源发展成本的作用,已经显示在越来越多的地区。在我国未来是否全面推行招标体制,需要进一步探讨。清晰、以经济变量为基础的、审慎的招标规则设计,体现可再生能源发展政策目标,是推行招标体制,继续支持可再生能源可持续发展的前提。

作者供职于卓尔德环境研究(北京)中心(DERC)。

版权声明|稿件为能源杂志原创

如需转载请注明来源与作者名称

· END ·

「导语」

通过招标降低可再生能源成本,已俨然成为一种国际潮流。招标体系对于降低可再生能源发展成本的作用,已经显示在越来越多的地区。我国未来是否全面推行招标体制,需要进一步探讨。

“风电光伏的发电成本已经与传统电源在同一区间;在有些地区可再生能源已经成为最便宜的选择。”——现在,这已是一句大体准确的表述,不同地区仍然存在诸多的成本动态与价格如何形成方面的细节。

回到我国,国际能源署(IEA)2017年11月发布若干统计与报告称,全球新增可再生能源发电容量超过40%来自中国;未来5年,中国仍将是全球可再生能源增长无可争辩的领导者。

从成本视角,国际可再生能源署(IRENA)等机构对跨国成本比较的研究表明,我国的风机制造成本处于世界最低水平之一(另外一个是印度);而光伏组件则是世界低成本制造的中心,在全球市场占据超过80%以上的份额,将其他地区的光伏厂商打得落花流水,以至于会频繁遭到欧盟与美国的反倾销调查。

但是,与低设备制造成本形成鲜明对比的是,我国的最终可再生能源度电成本或者单位投资成本,在全世界已经显得并不算低了,特别是在欧洲、南美、中东等地超低招标价格频出的背景下。由于可再生能源支持体系不同,这种比较是否具有可比性需要打个问号,并且具体到每个项目都具有特定的条件,形成一个比较一致的看法往往是困难的。

本文也并不期望实现这一目标,而是主要以描述性的方式,通过德国与墨西哥招标案例来理解国际2017年风电与光伏项目的成本动态。在此基础上,初步讨论广泛采用的可再生招标体制在我国的适用性问题。

国际可再生能源署2017年3月的统计显示,截至2016年年中,至少有67个国家采用了可再生能源合同拍卖,而2005年则不到10个。光伏项目平均合约价格下跌至每千度50美元,风力发电则为40美元/千度,而2001年分别为250美元/千度及80美元/千度。通过招标降低可再生能源的发展成本,俨然成为一种国际潮流。

2017年,墨西哥、德国等地招标创造的低价非常具有震撼力。11月份,德国公布了本年度第三轮陆上风电招标结果。平均中标价格3.8欧分/千瓦时。而2017年8月份的最终价格还是4.28欧分/千瓦时,3个月时间下降了10%,而相比5月份的招标价格(5.7欧分/千瓦时),短短半年时间,更是下降了30%以上。而2005年,这一固定优惠价格水平还在8欧分/千瓦时以上。

2004年,安装屋顶太阳能系统的德国家庭可获得每千瓦时57欧分的固定保证价格,而到现在已经在5-10欧分。在墨西哥,2017年大规模的能源拍卖则以每千瓦时不到2美分的价格获得。即使比较类似规模的项目,以此计量,十年来太阳能成本已经下降了90%。有人甚至开始大胆预计,五年内,在资源丰富的地点,太阳能能源每千瓦时价格或为1美分。

这种情况的出现,使得人们对于2016年在智利、秘鲁、阿联酋、摩洛哥等地出现的招标低价不再吃惊。人们开始习惯所有电源类型都处于同一区间的现实,而不是之前存在迥异甚至是数量级的差别。

招标的价格能够反映长期项目成本吗?一个基本的答案是:如果招标招的是风电可以潜在获得的全部收益,那么应该是。但是在很多案例中,这一前提往往并不成立。招标规则的细节往往决定了性质。

典型的是德国的招标体系设计,其招标的价格并不是风电的度电收益,而是一个需要风电光伏参与电力市场竞争,获得“补贴”的参考基准(所谓Strike Price)。这个基准越高,那么当市场价格低于这一基准时,项目可以获得这一水平的保障收益。其次,这一招标项目有4年半的时间去建设,并不意味着目前的状况。也就是说,现在中标的项目,在2021年后建成就可以。参与投标和已经中标的项目,无疑对未来的技术进步与成本下降有预期,并不对应于目前的风电成本。

一般而言,电力市场的风险可以分为两类,一种是系统性风险,也就是市场的价格随着供需等因素的波动;一种是非系统性的,比如特定项目相比其他项目的一些劣势,使得自身的发电表现较差。德国的这一招标定价规则,就规避了第一个系统性的风险。项目如果具有参与电力市场的可能性,往往有可能获得更大的收益,因为市场的平均批发电价水平仍旧是在部分时段高于这一水平的。这一价格体系规避了“向下波动”的风险。

据目前的了解,墨西哥的招标电价(长期购电合同)无疑规避了这两类风险,属于长期固定电价,可以理解为项目业主可以获得的无风险收益。这一不到2美分的价格,甚至还可能包括有绿证的价值。

为何招标价格下降得如此之快?即使招标的价格不反映长期成本,那么动态来看,这一招标价格短期内的大幅度下降仍旧是需要理解的。笔者的一个简单但是无用的答案是:还不十分确定。但是,我们仍旧可以就可能性做一个猜测性的分析。

德国2017年的三次招标,中标平均价格下降了30%。其可能的原因在于参与者的不同、参与者对于风险理解的变化,以及一些操作性因素。其中,大量参与并且最终主要中标的“社区能源实体”,具有与商业企业明显不同的决策特点与对未来的风险、预期的理解,可能是造成这种价格变化的重要原因。这方面,无疑需要一个更高分辨率的后续分析。

而具体到墨西哥的情况,优越的自然资源(资源量超过2000小时),大企业的介入,资本成本低是与之前所有低价项目共同的特点。其中,对于资本更加密集(没有燃料成本)的可再生能源,资本成本的高低,对项目的长期平均成本具有显著的影响。国际能源署的计算显示,对光伏发电,加权平均资本(自由资金收益率+贷款利息)成本从4.5%升至9%,其平均成本将提高50%。反之,如果能够获得几乎零成本的融资,那么其项目成本可以再下降一半。